最近は職場でもつみたてNISAというキーワードが聞こえてくる事があり(実際に口座を開いて購入しているかは知らないけど)、意外と若い人は投資に興味を持っているのだなと驚いています。

昨年話題になった2000万円問題もキッカケでしょうか。

特にこの後の高齢社会環境の変化は、老後生活を年金に依存するのは難しくなりますし、若い年代から数十年を見越した資産形成が重要となってきています。

個人がリスク資産への投資を始めるにあたっては、以下の2点に注意するのが良いと思いますが、その入口としては「つみたてNISA」であれば金融庁が商品を厳選しているため、大きな失敗は無いと思います。

- 異なる資産クラスにバランスよく分散投資する

- インデックス投資をベースとする

高齢化と認知症有病率の増加

出典金融庁:金融審議会 「市場ワーキング・グループ」報告書 の公表について

人生100年時代と言われるように平均寿命が伸びているわけですが、日常生活が制限なく生活できる期間である、健康寿命は現在男性が約72歳、女性が約75歳です。

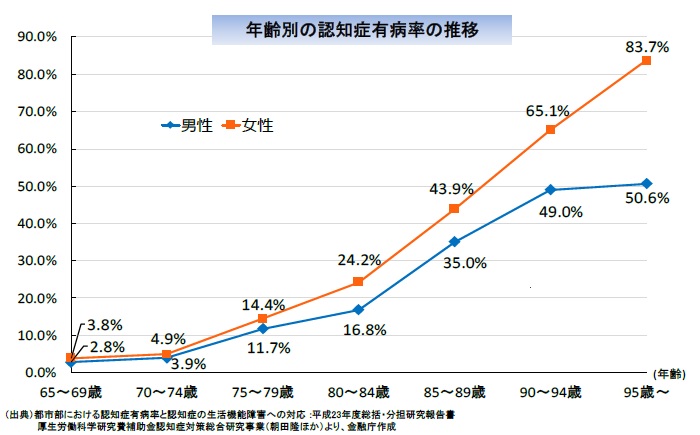

合わせて認知症の人も増えており、80 歳から84 歳では認知症の有病率は、男性は約6人に1人、女性は約4人に1人になっています。

いざ認知症となると、金融機関へのアクセスも制限されるでしょうから、老後の「資産管理」は大きな問題だなと思います(特にうちは子供が居ないので)。

私自身の対策は、口座を整理することと、できるだけシンプルな金融商品を保有しようと、海外ETFへの投資をやめてインデックス投資信託の保有オンリーになっています。

昔、流行ったのですが、海外の金融機関で現地口座を開いて・・・というような事は、他の人に引き継ぐのが困難なので、老後に向けた資産形成という目的には合わないでしょう。

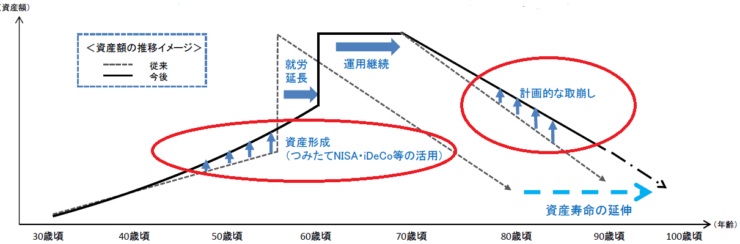

資産寿命を延ばす工夫を

公的年金がどこまであてにできるかはともかく、年金だけでゆとりある生活をできる訳はないので、高齢化に向けて若い頃から資産形成による資産の積み増しと、就労期間の延長、計画的な取り崩しにより資産寿命を延ばす必要があります。

資産形成が必要なんて、そんな事は頭ではわかっていても、実際に投資行動を行っている人はまだ世の中的には相当少ないのでしょう。

それでも、今はつみたてNISAやDC、iDeCoなど投資に触れるきっかけが昔よりも多く、環境は整っているのかな。

ネット証券の普及によりスマホひとつあれば投資が可能だし、10年前には全く考えられなかった低コストの投資信託(eMAXIS Slimシリーズなど)が登場しています。

実際に資産形成を行うには、投資だけではなくて、収入と支出のバランスの見直しなど、トータルで考えるひつようがありますが、まずはできるだけ若いうちから、時間を味方に資産形成を進めたいものです。

資産形成の基本は長期積立、国際分散、低コスト

さて、投資というと個別株のトレードのイメージで、銘柄やチャート研究のイメージが強いのかもしれませんが、資産形成(投資)の王道とも言える基本の考え方は以下と言われています。

- 長期投資

- 積立投資

- 分散投資

- 手数料(コスト)への意識

- 分配金の扱い

- 税金対策

このブログで実践してきた事がまさにこれ。

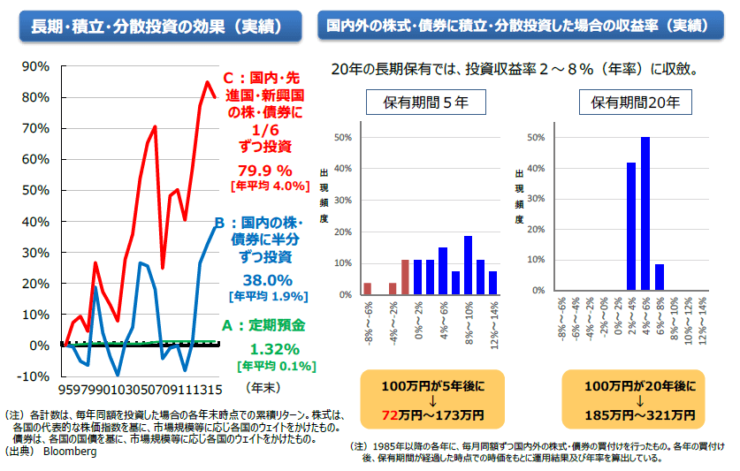

投資成果の9割は資産配分次第、どの銘柄を選ぶかは投資成績の1割程度しか影響しないと言われます。

個別の銘柄選定に時間をかけるよりも、国内外の株式・債券にどのように分散投資するかが大切(一般に分散投資により、収益のバラツキ(リスク)が小さくなります)。

また、長期投資が基本です。保有期間が5年程度ではマイナス収益の結果もありますが、20年間の長期保有ではプラスに収斂して結果のバラツキも小さくなる。

月に1万円からでも良いのです。ひと山当てるようなギャンブル(投機)ではなくて、コツコツと計画的に資産を増やしていこうというのが資産形成の考え方。

インデックス投資のススメ

もうかる銘柄を選別する能力があると自認するファンドマネージャーでも、成功するのは3分の1程度に過ぎない事はよく知られる話です。

また、特別のノウハウを持つと強調する投信もありますが、実際、私達が長く良好な成績を上げ続ける投信を事前に選ぶ事も困難です。

ましてや、素人投資家個人が個別株の世界で、平均以上の成績を、この先ずっと長期に維持し続けることができるかと言えば・・・ごく一部の天才だけではないでしょうか。

株価指数に連動するインデックスファンドは、良くも悪くも投資家達の成績の平均値であり、インデックスファンドを買うことで「誰でも」その成績を得ることができます。

その点、つみたてNISAは先に上げた資産形成の基本をすべて踏まえたうえで、金融庁が投資対象ファンドを厳選している非課税制度ということで、資産形成の第一歩には非常に良いツールだと思います。

まずは、つみたてNISAから、老後に向けた資産形成を始めてみてはいかがでしょうか。

この記事の感想を下のコメント欄でお寄せください