「世界経済インデックスファンド」は国内外の株式・債券に投資する低コストバランスファンドの代表的ファンドの一つで、6資産分配型となっています。

より低コストなバランスファンドが増えてきましたが、世界経済インデックスファンドは新興国多めのアセットアロケーションを特徴としており、現在でも人気の銘柄です。

我が家でも妻が以前、当銘柄でつみたて投資をおこなっていましたが、現在は「eMAXIS Slim バランス」をつみたてNISAで購入しています(世界経済インデックスファンドはそのまま一般NISAで保有)。

先日、世界経済インデックスファンドの第9期の運用報告書がアップされていましたので、ファンドの特徴と運用結果をざっと確認してみましょう。

世界経済インデックスファンドの特徴

三井住友TAMが運用する「世界経済インデックスファンド」は世界の債券および株式の6資産に分散投資するバランスファンドです。

- 純資産額 526億円(2018年3月2日現在)

- 信託報酬 年率0.54%(税抜0.5%)

信託報酬コストは最近ではやや高めですが、500億円を超える純資産額があり人気がうかがえます。

つみたてNISAの対象銘柄となっており、ネット証券をはじめ、銀行・信託銀行でも取扱のあるところが多い。

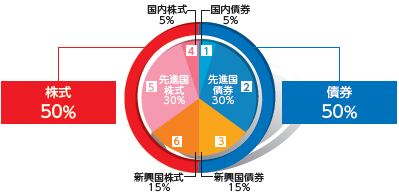

資産配分は株式/債券比率が半分ずつと保守的な内容ですが、GDP(国内総生産)総額の比率を参考に域別(日本、先進国、新興国)の組入比率を決定しており、新興国比率が比較的高く(株式債券合わせて30%)、日本国比率が合計10%と低い点が特徴です。また、REITクラスを含まない点も特徴といえます。

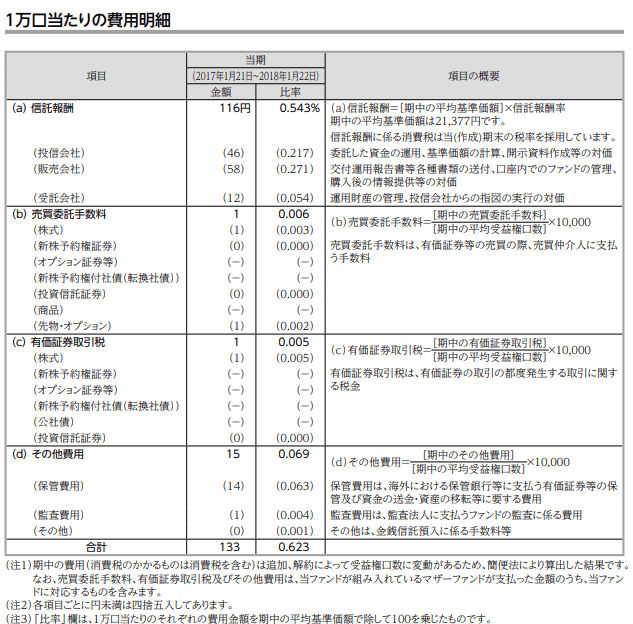

実質的なコストについて

投資信託では予め明示されている信託報酬コストの他に、「売買委託手数料」「保管費用」といった名目でその他のコストがかかっており、この事前に見えない隠れコストの確認が重要となります。

運用報告書9ページ目の「1万口(元本 10,000 円)当たりの費用の明細 」より実際にかかったコストをチェックします。

実質コストは過去3年を見ると、0.637%⇒0.631%⇒0.623%と安定して少しずつ下がっていますので、非常に安心できる印象です。

運用実績について

今期の運用実績は+16.0%

各マザーファンドの状況

- 国内株式 +26.0%

- 国内債券 +0.3%

- 外国株式 +21.7%

- 外国債券 +5.0%

- 新興国株式 +35.5%

- 新興国債券 +13.5%

前期に引き続き新興国株式クラスが大きくプラスに寄与しています。

特徴にも上げましたが、このファンドは新興国比率が高い点が良くも悪くも運用結果に大きく影響しています。

実は私の昨年1年間の運用成績(+13.1%)よりも良い成績です。

毎回そうなる訳ではないのですが、低コストファンドを組み合わせてアセットアロケーションをあーだこーだとやるよりも、バランスファンド1本に任せて、空いた時間をもっと生産性のある別の事に充てた方が良かったともいえます。

当ファンドについて

世界経済インデックスファンドは2009年に設定されたファンドですが、当時より低コストインデックスファンドの牽引役であったSMTインデックスファンドシリーズ(今でも純資産が多く一般に人気があります)とマザーファンドが同じことから、その品質は一定の信用と実績があります。

くどいようですが、GDP比に基づく資産配分が特徴的で、REITを含まず、時価総額比に比べると新興国比率が高いので、リスクがやや高めとなる点を承知出来るかどうかが選択のポイントです。

この記事の感想を下のコメント欄でお寄せください