「貯金感覚」でインデックスファンドの積立投資をすること。

これは定額を投資に回す習慣を身に付けるという意味で、非常に良い事だと思います。是非多くの人がやって欲しい。

しかし、ここ10年は上昇相場が続いていることもあり、周りを見てもリスク軽視の傾向があるように思います(一気に投資額を増やしたり、用途が決まっているお金を投資に回す等)。

特に最近投資を始めた人は、投資したい病になっていませんか?

インデックス投資は貯金ではありません。

暴落の大波が来ても上手く乗り超えるには、普段からリスク・コントロールが重要ですよ。

積み立て投資は右肩上がりに増えるか?

皆さん、リスク資産へ積み立て投資をするにあたって、資産がどのように増えていくイメージを持っているでしょうか?

相場の良し悪しでバラツキ(リスク)がある事は最低限理解されていると思いますが、長期投資ではある程度の期待リターンに収束するだろうと、考えていませんか?

下図の青線の様な、複利で増えていく資産増加のイメージを思い浮かべているのではないでしょうか?

以前に、最近投資を始めた方から「思い通りの年率で増えていないからアセットアロケーションを見直した方が良いか?」という趣旨の質問メールを頂いたのですが、

いやいや、現実は期待リターンの通りには資産は増えないのが当たり前です。

実際の長期投資ではリスクは広がって行く

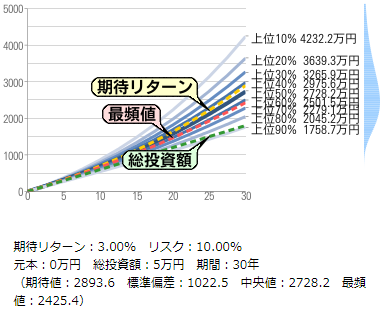

例えば、月5万円を30年間積み立てて、リターン年率3%、リスク10%で運用した場合をシミュレートした例が以下になります。

-

- 30年間の総投資額は 1800.0万円 です。

- いちばん起こりそうな運用結果は 2425.4万円 です(最頻値)。年率にして約 1.0 %です。

- 運用結果が 2279.1万円 以上になる可能性は高く(確率70%)、もしかしたら 2728.2万円 以上になるかもしれません(確率50%)。

- しかし、 3265.9万円 以上になる可能性はそれほど高くありません(確率30%)。

- 期待リターンの複利では 2893.6万円 になります(期待値)。ただしその確率は 43.2% です。

- 元本割れする確率は 11.3% です。

リスクはリターンを蝕む

期待リターンは必ず約束されたものではないので、たった10%のリスク(すなわちバラつき)でも、30年後に期待リターンの通りの収益を得られるとは限りません。

最頻値は期待リターンよりも低くい値となり、30年後に予想される結果は期待リターンよりも上下に大きく幅が出ます。

さすがに30年継続すると元本割れの可能性は低くなりますが、それでも11.3%は元本割れします(リスクが大きくなれば元本割れの比率も大きく上がる)。

こんなはずじゃなかった!!とならないように、出来るだけブレ幅を抑えて期待通りの結果を得るには、リスクコントロールがいかに重要か。

リスクがリターンを蝕んでいるという点について、詳しい理屈は下記のヒロさんのブログがわかりやすいです。

期待リターンからアセットアロケーションを考えない

さてもう一つ、「定年までにいくらの資産を作りたいから期待リターン○%で運用する必要がある。だからもう少し株式比率を上げよう」と言うような考え方をしていませんか?

これも先程の話から、期待リターンの通りに増えるものではないと考えると、賢いやり方ではないですね。

自分がどれだけのリスクを許容できるか、リスクの側からアセットアロケーションを考えて、結果としてリターンが付いてくると考える。

結果として目標金額まで増えたらラッキー位に考えてはどうでしょうか。リターンなんておまけ。

リーマンショックの経験からは、リスクは保守的に見ておく方が無難です。

この記事の感想を下のコメント欄でお寄せください