ここ10年間、株価が好調だったこと、マイナス金利により住宅ローン金利も非常に低く借りられた事もあって、繰り上げ返済よりも株などで運用した方が賢いというコメントが増えてきました。

住宅ローンや奨学金など借入金の繰り上げ返済と、資産運用をどの様な割合で考えるか、あるいはどちらを優先すべきかというのは、結構昔から悩んでいる人が多い話題なんです。

以前に相互リンク先のインデックス投資日記@川崎さんでも質問に回答されています。

住宅ローンを抱えながらセゾン投信にて積み立ても行っております。

住宅ローンが低金利かつ住宅ローン減税中というのもあるのですが、繰上げ返済による将来のキャッシュ不足を不安視し繰上げ返済は行っておりません。投信であれば暴落リスクはあるものの、必要に応じて解約できることがよいと考えています。

もちろん、生活防衛資金は確保した上での投資です。この判断、どう思いますか?繰上げ返済に関してはいろいろと悩んでいます。

私も、リーマンショックを経験するまでは運用した方がお得と考えていましたが、その後「資産運用よりも 繰上返済を優先すべき」と考えを改め、繰り上げ完済しました。私自身の経験を元に以下にコメントします。

住宅ローンを借りるメリット

私が住宅ローンを契約したのは2006年、今よりは長期金利が高いもののかつて無い低金利時代と言われており、私が借りた35年固定金利のフラット35の金利が年率2.591%でした。

2020年1月現在では、フラット35金利は年率1.270%程度となっており、これは2000万円を35年元利均等で借り入れても月々の返済はたったの60,000円です。

また、住宅ローン控除の適用により、10年間はローン残高の1%が所得税から控除されます。

つまり、借入金利によっては逆ザヤで儲かる場合もありますし、ある意味10年間は 調達コストほぼゼロで手元資金を大きく増やすことができます。

また、住宅ローンに伴う団信生命保険も一般の生命保険に加入するよりも割安な事が多く、自分にもし何かあれば借金チャラとメリットになります。

ただ、住宅ローン控除は所得がある前提なので、収入が大きく下がったり職を失ってはメリットが減ってしまいます(所得税額が控除額よりも少ない場合はそれ以上は戻ってこない)。団信生命保険も健康状態や年齢によっては加入できません。

ローンを返済せずに運用するという事

私が住宅ローンを組んだ当時、月々のローン返済額は賃貸の家賃よりも少なくなり手元の現金にも余裕ができました。また、こんなに低金利で借りていて、更に税控除もあるのだから、余裕資金で繰上げ返済を急ぐよりも、株式等で少しでも運用した方が得なんじゃない?と考えていました。

借金して投資する(=レバレッジをかける)と言うと抵抗があるものですが、何故か住宅ローンは別と思いがちなんですよね。

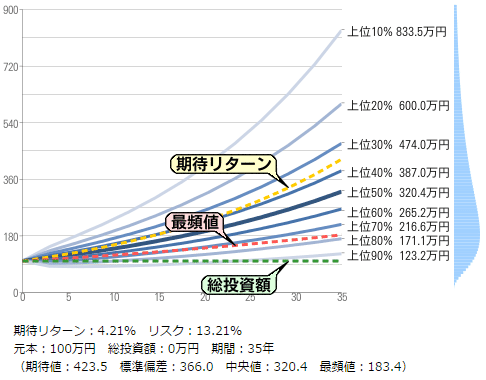

(ファンドの海:長期投資予想/アセットアロケーション分析より)

ところが、実際の株式投資リターンにはブレ(リスク)があって、期待リターンの通りに複利のカーブで増えずに上下に大きくバラツキがあり、シミュレートすると ”最頻値”は期待リターンよりもかなり低い値 に収束します。

借金の金利は”確実”に複利で増えるんですけどね。。。

さらに、私の場合はリーマンショックにリストラが重なった事もあり、住宅ローンがある事が 転職活動の足かせ にもなりました。

住宅ローン控除は原則 居住している事 が条件であり、通勤可能エリアが限られます。

いざとなれば物件を売れば良いとか、人に貸せば良いと簡単に考えるけど、実際に納得の条件ですぐに売却できる物ではないですし、賃貸に出すにも管理修繕費等の持ち出し費用と空室リスクを天秤にかけた家賃設定は厳しいものになります。

と言うか、収入が無くなるショックと転職活動で手一杯の時に、家の売却や貸し出しのことなんて考えられなかったのが現実。

返済に勝る運用無し

奨学金や住宅ローンの本来の役割の通り手元資金を増やす使い方は、決して悪い借金ではなく、資産状況や収入状況などよく考えて、上手く利用すれば良いと思います。

ただ、「借金の金利は確実に複利で増えるが、リスク資産への投資成果は不確実なもの」という事を忘れてはいけないと思います。

レバレッジを効かせた運用は調子が良い時はウハウハですが、当然マイナス側にも大きく動くので、ちょっと大きな株価下落が続くと心安らかには過ごせないんじゃないかな。

借金返済は早ければ早いほど確実にリターンとなって返ってきます。

結局我が家はリーマンショックで転職し生活が落ち着いた後、繰り上げ返済を優先する方針に改め、保有していたリスク資産(投資信託)を部分的に解約し、退職金と合わせてローンを完済しました。

私のような失敗をしないよう、計画的なご利用を。

この記事の感想を下のコメント欄でお寄せください