※データを更新した2017年5月版の記事があります。

バランスファンドのリスク・リターン情報を前回まとめてから半年が経過していますので、アップデートしておきます。

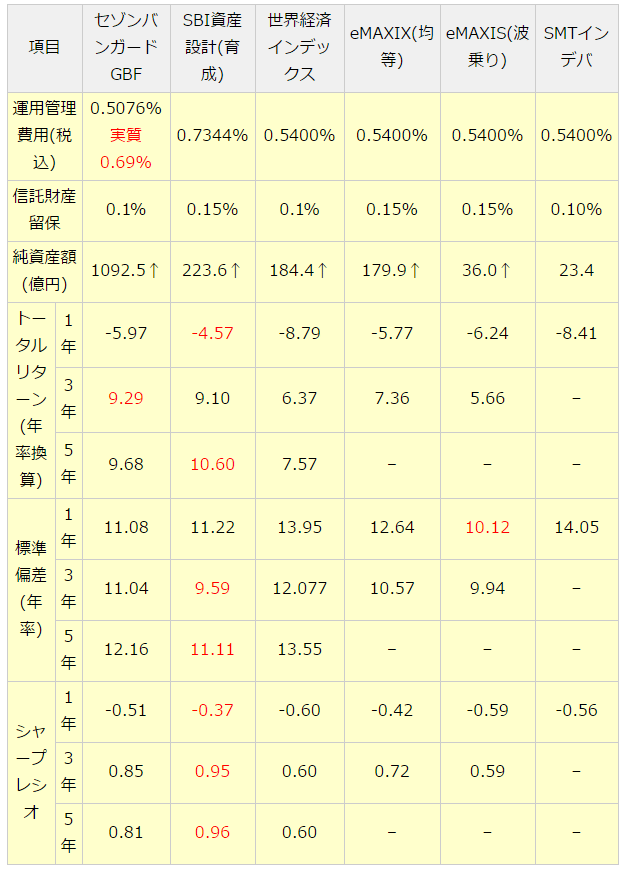

下表のバランスファンドの選定基準は、ノーロード(購入手数料無料)で信託報酬など維持費用が低コストのもののうち、1年以上の運用実績がある6ファンドです。データは「投信まとなび」より本日現在のものを参照しています。

今回から「マネックス資産設計ファンド<育成型>」を外し、「SMT インデックスバランス・オープン」を追加しました。

リスク・リターンの傾向

過去5年の結果を見ると、全体におおよそ年率9~12%程度のリスク(標準偏差)であったことが判ります。

公表されているアセットアロケーションから考えて妥当な結果ではないでしょうか。

これらのファンドを購入する際の心積もりとしては、2標準偏差にあたる年率20%前後の下落は覚悟しておくべきです。

一方、上記のリターンはあくまで結果論なので、この先を占うのに過去5年の結果からの判断は必ずしも適切ではありません。

期待リターンとしては、株式クラスで5%程度と考えるのが通常です。

各バランスファンドの特徴

セゾンバンガード・グローバルバランスファンド

「セゾンバンガード・グローバルバランスファンド」は内外株式・債券にそれぞれ時価総額比に基づいた資産配分が特徴です。

また、低コストバランスファンドの先駆けであり、純資産規模が1000億円超と他のバランスファンドに比べて断トツに大きく安定運用されています。

私がバランスファンドを買って資産運用をするのであれば当ファンドを選びます。

このファンドについては、以前にインタビュー記事を書いていますので参照下さい。

SBI資産設計オープン(資産成長型)

スゴ6の愛称で知られる当ファンドはREITを含む6資産配分型。

新興国を含まず、REITを20%含むアセットアロケーションが当たり、少なくともこの5年間のリターンは一番良い結果となっています。

シャープレシオ(リスクに見合ったリターンをあげたか)で見ても非常に優秀な結果。ただ、この先新興国株を含まない事がどう影響するかはわかりません。

またSBI証券専用ファンドとして販売チャンネルが限られている点が不安要素です(現時点では安定して資金流入があるので問題ないが)。

世界経済インデックスファンド

SBI資産設計オープンと同じ三井住友TAMが運用する兄弟ファンド(マザーファンドが同じ)。

こちらはREITを含まず、新興国株・債券を含む6資産配分型。

やはり、新興国をどう考えるかがバランスファンド選択の鍵になってきます。

うちの妻が唯一購入しているファンドです。

eMAXISバランスファンド(8資産均等)

後発ですが非常に勢いがあり純資産額を伸ばしています。

eMAXISシリーズのインデックスファンドをバラで購入した場合よりも運用管理費用が安いというのが大きな特徴。

どの資産クラスが上がるかは毎年判らないので、新興国もREITも含み均等分散するというわかりやすさも魅力です。

eMAXISバランス(波乗り型)

トレンドフォロー戦略というタクティカルアセットアロケーション(戦略的にアセットアロケーションを変更する)を行うバランスファンドです。

タクティカルアセットアロケーションだがらと言って余計なコストが嵩んでいる訳ではないのですが、成績も必ずしも良い結果ではないです。

私個人はこの様な戦略に必勝パターンなど無いと思っていますので、余計なことを行わないシンプルな設計のファンドを好みます。

SMT インデックスバランス・オープン

2014年11月設定。

世界経済インデックスファンドに、国内REIT、先進国REIT、新興国REITの3つ(計20%)を加えた9資産形となっています。

新興国REIT(南アフリカ40%、メキシコ30%、以下マレーシア、トルコ、タイ、台湾)がアセットアロケーションに必要かどうか、好みの問題になってしまいますが、広く分散されている安心感があります。新興国に加えてREITにも投資したい場合にはeMAXISバランスか当ファンドの2択です。

この記事の感想を下のコメント欄でお寄せください