リスク資産への投資(資産運用)を行う理由や目指すところは、人によって違っていて、話が噛み合わない原因でもあります。

同じインデックス投信をツールに国際分散投資を行っていても、資産全体の規模の拡大に重点を置いた「攻めの資産運用スタイル」寄りの人も居れば、購買力の維持に重点を置いた「守りの資産運用スタイル」寄りの人も居て、私は後者のタイプ。

怖いのはインフレと円安

老後資金を貯めようと思った時に怖いのはインフレと円安だと思っています。

- 一応日銀は2%のインフレ目標を掲げており、それなりに対応できるようにしておく

- 円安に振れた場合にも、円資産の価値が下がるので、ある程度外貨資産を持っておく。

この様に、我が家の資産運用は購買力の維持に重心を置いて考えていて、運用で大きく増やそうとはあまり思っていません(その代わりに我が家の場合は夫婦2馬力のDINKSなので元本を増やし易いという背景があります)。

もちろん結果的に運用で増えればラッキー。

仮に金額が減ってもそれはそれで・・・致命的にさえならないようにリスクコントロールに気を付けています。

我が家のアセットアロケーション

そんな訳で、先の記事でも紹介したように、2016年3月末現在の我が家のリスク資産と無リスク資産の比率は50:50程度。

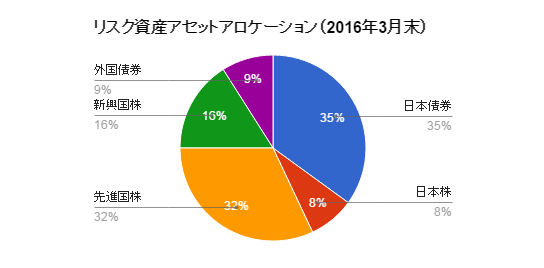

リスク資産のアセットアロケーションは日本株8%、外国株48%(先進国株32%、新興国株16%)、日本債券35%、外国債券9%となっています。

インデックス投資ブロガーの中でもリスクを取っていない部類に入ると思います。

リスク資産部分の期待リターンは年率で3~4%程度なので、資産全体では1.5~2%といったところでしょうか。

実際のこの10年間の我が家のリスク資産の運用成績は年率1.3%程度です(元本は10倍以上に増えていますが)。

必ずしも大きく増やす事だけが資産運用の目的では無いし、のんびりと守りの姿勢で長期投資するスタイルもあると知ってもらえればと思います。

この記事の感想を下のコメント欄でお寄せください