我が家のリスク資産ポートフォリオを四半期ごとに公開していますが、国内債券(日本債券)クラスに「個人向け国債 変動10年」が入っており、どういう考えで商品を選んでいるの?という質問を頂きましたので、私の考えをまとめておきます。

長期投資を継続するにはリスク・コントロールが重要

リスク資産のアセットアロケーションに、国内債券クラスを30%強も組み込んでいる理由は「緩衝材」としての役割を期待しています。

以前は私もチャールズ・エリスが「敗者のゲーム」で述べている様に、長期投資に債券なんてリターンの低いものは要らないというスタンスでした!

が、リーマンショックを経験して、長期投資を継続するには、リスクを抑えて無理なく続ける事が何よりも大切と、考えが変わっています。

それにリーマンショックから10年が経って、今は投資額も10倍以上になっているので、そう簡単に半額になっては心が保ちません。

国内債券クラスには個人向け国債を活用してはどうか

アセットアロケーションを考えるに、国内債券クラスの選択肢の一つとして個人向け国債があっても良いのではないでしょうか(個人向け国債は元本が保証されていますので、リスク資産ではなく無リスク資産に分類するのが一般的ですが)。

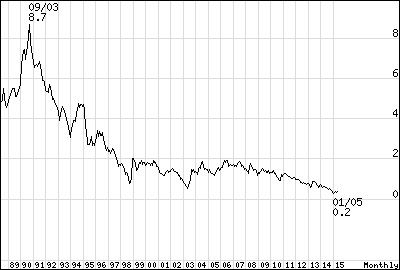

上図の通り、日本の長期金利は過去25年間下がり続けており2019年7月現在ー0.15%です。金融緩和策により超低金利に無理やり抑えられている訳ですから、将来的な金利上昇が非常に気になります。

マイナス金利が続くというのはかなり異常な状態ですよね。

金利上昇は債券価格の下落となるので、日本国債を投資対象とした、いわゆる国内債券インデックスファンドを今持つのはどうもスッキリとしないのです。

また、国内債券ファンドの例として、eMAXIS Slim国内債券インデックスの信託報酬が0.120%(税抜)ですが、マイナス金利状態で信託報酬コストを払って保有する意味がどこまであるのか正直想像出来ません。

我が家の国内債券クラスの組入銘柄

という訳で、我が家の現在の国内債券クラスの内訳は、個人向け国債 変動10年が100%となっています。

- 個人向け国債変動10年:リターンは小さいが、元本保証かつ、変動金利なので将来の金利上昇に対応できる商品として。また、キャンペーン目当てでもある。

国内債券クラスは個人向け国債でなくても、現金・預金の方がむしろ流動性もあって良いかもしれません。

一つ絶対に守ると決めている事は、債券の中でも個人向け”社債”やソーシャル・レンディングには手を出さない事(プロが見向きもしないものを、わざわざ低い金利で買う必要はないし、そもそも評価会社の格付けなんて当てにならないのでリスクに見合わないと思っています)。

今後は個人向け国債変動10年を国内債券クラスの軸としながら、様子をみていきたい。

国内債券への投資開始は、金利が正常化してからでも遅くないでしょう。

この記事の感想を下のコメント欄でお寄せください

自分も,リスク資産の30%くらいは「DLIBJ公社債オープン(中期コース)」です。

分配金を年2回出すので,いつ買ってもあまり高値掴みをすることもないと思って積み立てています。NISAなら非課税ですし。