2008年のリーマンショック後に投資を始めた方が増えてきていますので、リーマン・ショック前後でインデックス投資家達はどんな雰囲気だったのか、また私のアセットアロケーションがどう変わったのか、過去のブログ記事を振り返ってみます。

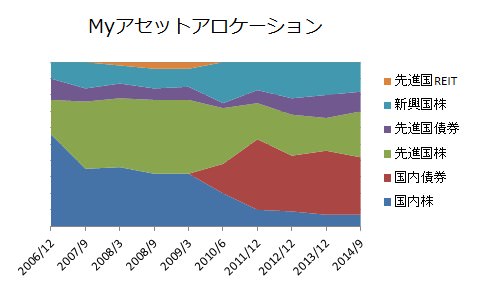

まず、下図が2006年からの我が家のリスク資産の損益率(トータルリターン)とアセットアロケーションの推移です。

リーマン・ショックの前(バーゲンセール?!)

2006年12月

2006年12月、我が家ではこの年自宅マンションを購入しフラット35のローンを組んでいます。支払い計画が立ったところで、初めて投信を購入したのもこの年です。

それまで株や投資に無縁でしたので、複利効果すごい!と浮かれていた頃でしょうか。とにかく何か儲かりそうなものを買ってみたかった。

団信保険も入ったので私に何かあれば借金チャラだしね。住宅ローンによるレバレッジ投資(現金を手元に残して投資に充てる)という考えも、界隈では一般的な話だったように思います。

当時私のアセットアロケーションは株式比率が9割弱と強気。長期投資では株式が圧倒的に有利なんだし、債券なんて機会損失。

うちは子供のいない共働きだからリスク許容度も他の家庭より高いと思っていました。

2007年9月

2007年9月、7月にはサブプライム問題で株価が急落。

私は円高・株安のチャンス!とばかり海外ETFを初めて購入しています。当時は海外ETFの最低手数料が高く、100万円前後の金額をまとめて購入するのが当たり前でした。投資総額もグッと増加。

この頃は個別株(ミニ株)でオリジナルファンドなんて事も試してみましたが、その後、個別株は素人の浅知恵では指数に勝つ事は難しいと身を持って感じた結果となっています。

2008年3月

2008年3月、まだリーマン・ショックの半年前ですが、ピークから考えると既に30%弱下がっています。でも私も含め投資ブログ界隈ではあまり不安感は表に出していなかった様に思うんですよね。ブログ記事を見返してもまだリスク許容の範囲だし、むしろバーゲンセールだと。

インデックス投資ブロガーとして今でも注目の水瀬さん、NightWalkerさん、ゆうきさんと初めてお会いしたのもこの頃。初めてメディアに当ブログが取り上げられたのも日経マネー2008年3月号でした。

今思うと暴落の予兆のようなものがあった気がしますが、後付けであの時売っておけばとは言えても、実際は自分が今、何合目に居るかは判らないものです。

突然のリーマン・ショック

2008年9月

ブラックマンデー以来の記録的急落として、一晩でダウが7%弱低下。その後、含み損の金額の桁が一つ増え、想定していたリスクをあっさりと超えて行った時には何もできませんでした。

2008年9月と10月で私のリスク資産は35%のマイナス。本当のバーゲンセールとはこういう時なんですけどね。とても落ちるナイフを拾う勇気はありませんでした。インデックス投資ブログもこの時期に多く消えています。

リストラが発表

2008年10月

当時私が努めていた企業の親会社は米国大手でしたが、決断が非常に早かったです。リーマンショックの翌10月には私の勤める日本の事業所を含め、海外各拠点の閉鎖・リストラが発表されました。

この後まさか、半年以上も職探しをする事になるとは思いもよりませんでした。

スキルを積んできたつもりでしたが、井の中の蛙というか、面接にこぎつけても、これまでのキャリアを全く否定され自分のスキルがどこからも必要とされていないと突き付けられるのはもの凄いストレスです。幸い共働きでしたし、生活防衛資金もあったので、生活はなんとかなりました。

この時、積立投資だけは自動で継続していました。

どんなときにも自動で買い付ける仕組みを作っておく事は、リーマンショックの経験者として最近投資を始めた積立投資家へ一番アドバイスしたい事です。

こんな状況で株を買おうなんて全く思えないし、むしろ株を売ってお金を作らなきゃという状況です。

結局、我が家では生活防衛資金に手を付けることは無かったのですが、現金の蓄えがあると言う事は非常に心の支えになりました。(十分な現金・生活防衛資金の確保がもう一つ大切なアドバイス)。

リーマン・ショックの後(2010年6月~)

2009年7月より新しい職場に転職し、まずは1年程度は生活基盤を立て直す事に専念しました。

2010年6月、株価が回復してきたところで投資方針の見直しを行いました。まず住宅ローンを完済しています。

住宅ローンが精神的な足かせになっていたので、早く自由になりたいと思ったんですね。

今思えば、住宅ローン控除が使える間は繰上げ返済しなくても良かったのですが、住宅ローン控除で返ってくるのは、控除出来る収入があってこそです。

暴落を経験して、借金返済にまさる運用は無い事を身をもって体験したと思います。ローンを抱えての投資がダメだとは言いませんが、所詮は絵に描いた餅でした。

アセットアロケーションに国内債券クラスを加えたのもこの時期。タイミングを見て機動的にアセットアロケーションを変えるような器用な真似は私にはできないと考えを改め、平時より債券(現金)比率を高めにとるようにしました。

その後の損益の推移は、株式中心のアセットアロケーションのリターンには劣りますが、ちゃんとプラス圏に浮上しました。心安らかに資産形成を行う事が大事だと、放ったらかし(自動積立て)投資を継続しています。

もし次、リーマンショック級の暴落が来れば今度こそ余裕資金を突っ込みたい気持ちはありますが、実際は何もできないだろうと思います。

それ位、余裕は無かったし、積立の継続すら怪しいというのが実情でした。

さて、9年間の推移、参考になりましたでしょうか?!

あなたの経験や感想を是非聞かせて下さい。

Photo credit: Alex E. Proimos via Visualhunt / CC BY-NC

この記事の感想を下のコメント欄でお寄せください