早いものでもう7月。期末恒例の運用状況の確認です。

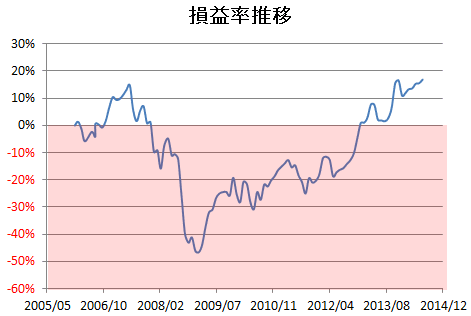

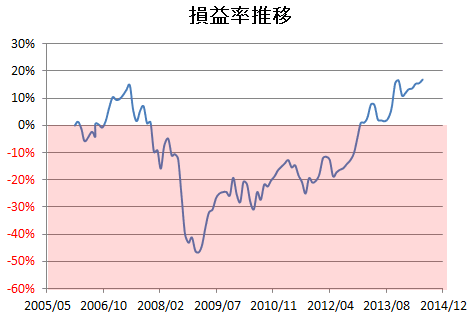

リスク資産ポートフォリオの直近3ヶ月(2014年2Q)の投資収益率は+2.22%。2006年2月にリスク資産への投資を開始して以来の累計では+16.8%となっています。

(今期末評価額÷(前期末評価額+今期投資額)で算出、既払手数料・税等込み)

現在のリスク資産の配分は、日本株7%、外国株45%(先進国株27%、新興国株18%)、日本債券36%、外国債券12%

ファンドの海さんのツールで計算すると期待リターン4.13%、リスク11.12%(年率)となっています。

なお、流動性資金と定期預金は上記のリスク資産とは別勘定としており含んでいません。また、その他に生活防衛資金として家計支出2年分を期間長めの定期預金に別途キープしています。

現在のポートフォリオは以下の通り。

日本株

- 日本株式インデックスe(積み立て中)

外国株

- 外国株式インデックスe(積み立て中)

- ニッセイ外国株式インデックスファンド(NISA)

新興国株

- eMAXIS新興国株式インデックス(積み立て中)

日本債券

- DLIBJ公社債オープン(短期コース)

- DLIBJ公社債オープン(中期コース)(積み立て中)

- 個人向け国債 変動10年

外国債券

- 外国債券インデックスe(積み立て中)

特に変わりなく放ったらかし毎月定額の自動積立を継続中。今は順調に推移しています。が、これまでの8年半は損益マイナスがほとんどで、我ながら良く耐えてるなと。

それでも悪い事ばかりではなくて、下がった時もコツコツ積立てを行っているおかげで、リーマンショックで-46%となったどん底から金額ベースでは現在まで4.3倍にリスク資産額が増えています。

将来に向けての長期投資であれば、やはりどんな時も継続できる仕組み作りが大事だと思います。私が思うポイントは以下の3点。

1.給与からの自動積立

2.2年分の生活防衛資金の確保

3.保守的アセットアロケーション

このあたりについて、また別記事でまとめてみたいと思います。

この記事の感想を下のコメント欄でお寄せください