現在でも私の保有ファンドの中で残高が一番多い、三井住友トラストAMのインデックスeシリーズ(旧CMAMインデックスe)の第9期運用報告書が出揃いました。

- 日本株式インデックスe 第9期運用報告書(全体版)

- 日本債券インデックスe 第9期運用報告書(全体版)

- 外国株式インデックスe 第9期運用報告書(全体版)

- 外国債券インデックスe 第9期運用報告書(全体版)

当ファンドは、登場から数年は人気だったものの、最近の低コスト投資信託(eMAXIS Slimシリーズ等)の登場ですっかり時代遅れとなってしまった感がありますが、私の保有分は含み益が多く乗っており、税金を収めてまで今低コスト投資信託への乗り換えるのは上手くないと考えています。

新規の購入はずっと行っていませんが、当面はこのまま保有を続ける予定です。

さて、今回も運用報告書の内容をチェックしておきましょう。

日本株式インデックスe 運用報告書より

1.運用実績

今期(第9期)の騰落率は-16.2%(ベンチマークのTOPIX配当込みは -15.9%)

ベンチマークとの下方乖離(-0.3%)を生じた主な要因は、信託報酬年率0.37%(税抜)によるものとして説明可能です。分配金は0円。

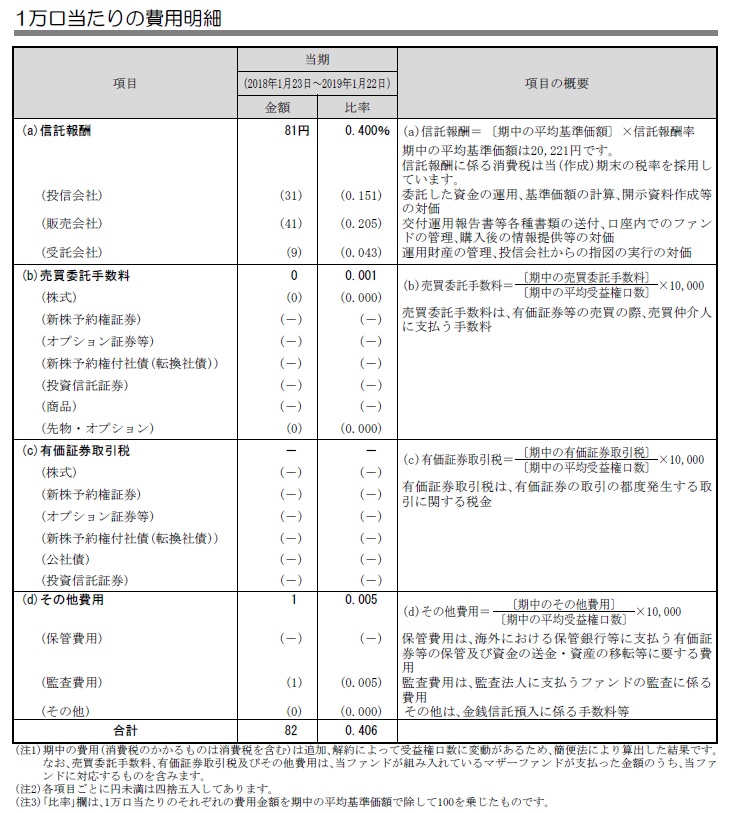

2.諸費用明細(1万口当たり)

実質コストは税込みで0.406%となっています。このように日本株インデックスファンドでは信託報酬以外のコストはほとんど出てこないのが普通です。

3.売買の状況

設定 86,724千口(153,989千円)

解約 100,022千口(179.211千円)

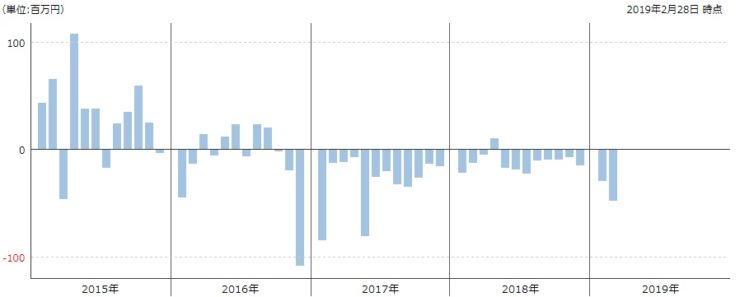

(モーニングスターより)

年間の資金流出入はほぼトントン、純資産額は32億円(マザーファンド2,180億円)の規模を維持しており、慌てて乗り換える必要は無いでしょう。

外国株式インデックスe 運用報告書より

1.運用実績

今期(第9期)の騰落率は+0.2%(ベンチマークの、MSCIコクサイ指数(円ベース)は+1.2%)

ベンチマークとの下方乖離(-1.0%)を生じた要因は為替評価差要因、配当課税要因及び信託報酬年率0.5%(税抜)。分配金は0円。

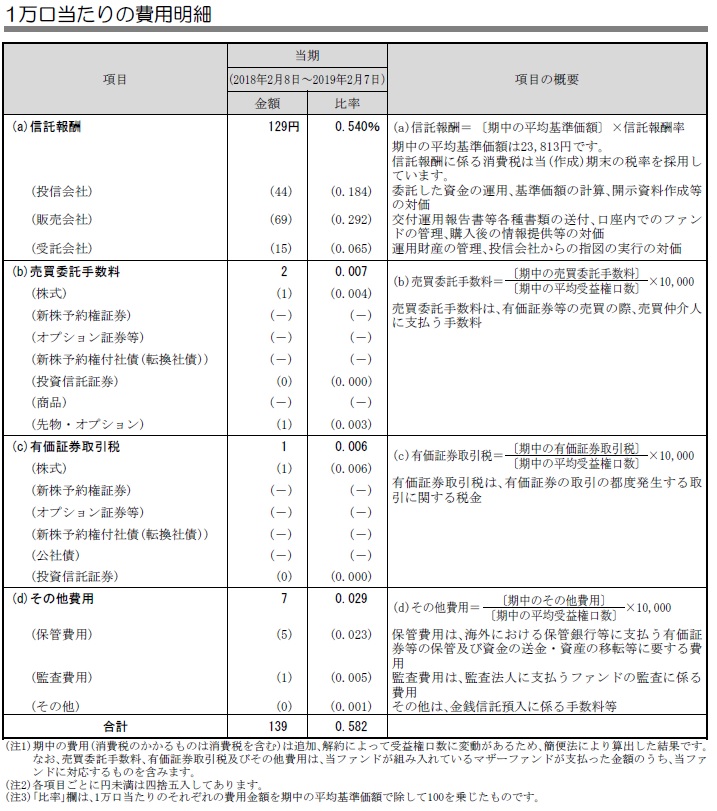

2.諸費用明細(1万口当たり)

実質コストは税込みで0.582%。前期の0.574%とほぼ同等といったところ。

3.売買の状況

設定 83,297千口(218,557千円)

解約 261,804千口(680,108千円)

(モーニングスターより)

ここのところずっと資金流出超過です。

当ファンドは解約時の信託財産留保額の設定が無いため、ファンドに残った人が解約コストを負担している状態ですが、まだ、目に見えて運用成績に影響が出る感じではありません。

純資産額は157億円(マザーファンド1,800億円)の規模なので、こちらも慌てて乗り換える必要は無いでしょう。

4.利害関係人との取引

外国株式インデックスeはマザーファンドにて為替先物取引及び為替直物取引が行われており、売買ともに利害関係人(三井住友信託銀行)との取引が100%となっています。取引コストを抑えるなど良い方向に働いていると信じたいのですが、利益相反により受益権者の利益が損なわれていないか、運用報告書からはチェックしようが無いところです。

外国債券インデックスe 運用報告書より

1.運用実績

今期(第9期)の騰落率は-2.1%(ベンチマークのFTSE世界国債インデックス(除く日本、円ベース)は -1.4%)

ベンチマークとの下方乖離(-0.7%)を生じた要因は信託報酬要因、為替評価差、債券の価格評価差との事。分配金は0円。

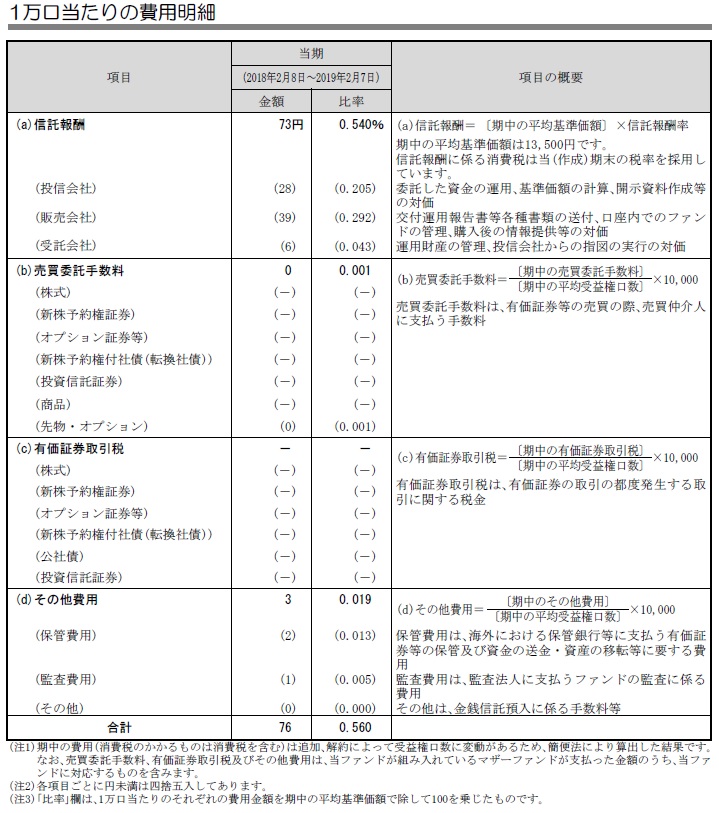

2.諸費用明細(1万口当たり)

実質コストは税込で0.560%、前期の0.561%と同程度です。

3.売買の状況

設定 30,940千口(72,005千円)

解約 97,572千口(227,415千円)

(モーニングスターより)

こちらも資金は流出超過を継続しています。

純資産額33億円(マザーファンド1,300億円)なので、こちらもまだ大丈夫でしょう。

4.利害関係人との取引

外国株式インデックスeと同様に利害関係人(三井住友信託銀行)との取引がほぼ100%となっています。

この記事の感想を下のコメント欄でお寄せください